Was in den USA längst zum Alltag gehört, gilt in Deutschland noch als Ausnahme: Kreditkarten mit Cashback. Dabei kannst du mit den praktischen Cards deinen Geldbeutel schonen und im Handumdrehen Geld, Bonuspunkte, Meilen und Co. sammeln.

Cashback beteiligt sich am Umsatz, den du mit deiner Kreditkarte generierst. In der Regel wirst du für einen Kauf über einen Link belohnt. Der Betrag kann bis zu 25 Prozent des Kaufpreises betragen. Achte darauf, dass der Cashback pro Jahr deine Jahresgebühr für deine Kreditkarte übertrifft. Denn nur so erzielst du einen Gewinn.

Doch was sind Kreditkarten mit Cashback? Welche Varianten stehen dir zur Verfügung und welche sind die besten Cashback-Kreditkarten? Und lohnt sich die Nutzung einer Cashback-Kreditkarte in jedem Fall?

Cashback-Kreditkarten: Was steckt dahinter?

Seien wir ehrlich: Musst du dich auch häufig bremsen, wenn dich die Shopping-Lust ergreift? Schließlich hält der Handel unzählige ansprechende Kleidungsstücke, Möbel, Dekorationsartikel und Dienstleistungen bereit.

Damit du dich nicht zu sehr einschränken und auf deine favorisierten Produkte verzichten musst, warten wir mit einer Empfehlung auf, die in Deutschland noch als echter Geheimtipp gilt: Verwendest du eine Cashback-Kreditkarte, erhältst du unter Umständen Rückzahlungen auf deinen Kartenumsatz. Dies kann entweder in Form von Gutschriften oder Rabatten erfolgen.

Darüber hinaus kannst du Kreditkarten mit Bonusprogrammen verwenden. Hier erhältst du die Möglichkeit, Punkte oder Meilen zu sammeln und zum Beispiel endlich First Class fliegen zu können.

Doch was sind Kreditkarten mit Cashback konkret? Bei den Cards handelt es sich um Kreditkarten wie Amex, die beim Einkaufen zum Einsatz kommen. Im Gegensatz zu herkömmlichen Kreditkarten werden dir jedoch bei jedem Umsatz mit deiner Karte Rückvergütungen bereitgestellt.

Wann du deine Gutschrift erhältst, unterscheidet sich von Anbieter zu Anbieter. Häufig werden dir das Geld, die Punkte oder die Meilen am Ende des Monats gutgeschrieben. Einige Modelle gewähren jedoch auch einen Sofortrabatt, der beim Bezahlen an der Kasse eingelöst wird.

Nutzt du deine Kreditkarte mit Cashback häufig oder setzt mehrmals im Jahr höhere Summen um, profitierst du von höheren prozentualen Rabatten als Verwender, die ihre Karten selten zücken. Auf diese Weise belohnen die Anbieter deine Treue.

Welche Kreditkarte dir im Einzelfall die meisten Vorteile einräumt, muss individuell entschieden werden. Denn die Cards gehen mit unterschiedlichen Kosten, Leistungen und Cashback-Varianten einher. Alle Kreditkarten mit Cashback haben allerdings eines gemein: Kartenumsatz wird belohnt.

Neben der monetären Rückvergütung, dem “echten Cashback” kannst du mit deiner American Express Gold Card oder einer weiteren Karte Punkte sammeln. Je 1 Euro Kartenumsatz schreibt dir Amex eine bestimmte Anzahl an Punkten gut, die du gegen Meilen oder Prämien einwechseln kannst. Bei Amex erhältst du pro 1 Euro Umsatz 1 Membership Rewards Punkt.

Meilen sammeln kannst du beispielsweise über das Miles-&-More-Bonusprogramm der Amex Goldcard. Eine Prämienmeile entspricht einem Umsatz in Höhe von 2 Euro. Hast du ausreichend Meilen gesammelt, kannst du diese gegen Upgrades, Freiflüge oder Sachleistungen eintauschen.

Einige Kreditkarten verfügen außerdem über Cashback, das an bestimmte Händler gebunden ist. In diesem Fall kannst du nur dann Punkte, Meilen oder Rabatte generieren, wenn du bei einem gelisteten Shop einkaufst.

Pro & Kontra von Cashback-Karten

Cashback-Kreditkarten gehen mit zahlreichen Vorteilen einher. So profitierst du bei jedem Kartenumsatz von satten Rabatten, lohnenswerten Meilen oder Punkten. Beim Einkaufen sparst du so bares Geld.

Neben der monetären Rückvergütung stehen dir auch Sach- und Reiseleistungen zur Auswahl. Zudem kommen einige Cards ohne Jahresgebühr aus und gewähren dir Zugriff auf Reiseversicherungen. Als Neukunde erwarten sich in der Regel exklusive Prämien und ein Neukunden-Bonus.

Doch welche Nachteile lassen sich ausmachen? Zum einen gilt: Die Nutzung der meisten Kreditkarten geht mit einer Jahresgebühr einher. Wer sich nicht auf die wenigen Ausnahmen beschränken möchte, muss also einen regelmäßigen Beitrag zahlen. Dieser sollte deine finanziellen Mittel nicht übersteigen.

Den Cashback kannst du unter Umständen nur bei Kooperationspartnern einlösen. Um von der Rückerstattung zu profitieren, musst du die Kreditkarte häufig nutzen, denn die Jahresgebühr fällt auch dann an, wenn die Card nicht im Einsatz ist. Punkte, Meilen oder Rabatte generierst du in diesem Fall auch nicht. Es entsteht also kein Mehrwert. Darüber hinaus fallen für viele Bargeldabhebungen im Ausland Gebühren an.

Kreditkarten mit direktem Cashback

Du spielst mit dem Gedanken, eine Cashback-Kreditkarte zu beantragen? Doch bei deiner Recherche stolperst du immer wieder über die irreführende Bezeichnung “direkter Cashback”?

Bei dem direkten Cashback handelt es sich um eine monetäre Rückvergütung. Das bedeutet, dass dir der jeweilige Betrag direkt auf deinem Kartenkonto gutgeschrieben wird.

Zu den Anbietern der Cashback-Kreditkarten mit monetärer Rückzahlung gehören Targobank, Visa und Amex. Bei der Amex Business Gold Card erwartet dich beispielsweise ein Cashback in Höhe von 0,4 Prozent. Die höchste Rückvergütung beim Shoppen bietet dir die Targobank mit einem Prozentsatz von 1.

Dein Vorteil: Kreditkarten mit direktem Cashback ermöglichen eine Rückvergütung auf den Kartenumsatz. So profitierst du unmittelbar.

Punkte, Meilen & mehr

Kreditkarten aus Vielfliegerprogrammen eröffnen dir Chancen, Meilen und Punkte zu sammeln. Ein bekanntes Beispiel ist das Programm “Miles and More” der Lufthansa.

Doch auch das Kreditkartenangebot von American Express hält Kreditkarten mit Cashback für Meilen und Punkte bereit. Setzt du Geld mit deiner Kreditkarte um, schreibt dir der Anbieter Membership Rewards Punkte gut. Diese sammelst du so lange, bis du über ausreichend Punkte verfügst. Die Points tauschst du dann gegen Sachleistungen oder Prämien ein.

Cashback-Kreditkarten der Vielfliegerprogramme richten sich dabei vorwiegend an Vielflieger. Doch keine Sorge! Steigst du eher selten in ein Flugzeug, kannst du die Karten dennoch ohne Probleme nutzen und bares Geld sparen. So besteht zum Beispiel die Chance, bei jedem Tanken deine Amex Card zu zücken.

Bei Miles and More werden dir bei der Nutzung der Amex Gold oder der Amex Blue 1 Prämienmeile pro 2 Euro Kartenumsatz gutgeschrieben. Bei Eurowings Classic und Eurowings Gold erhältst du pro umgesetztem Euro 1 Prämienmeile.

Die Payback American Express gewährt dir 1 Payback-Punkt pro 1 Euro Kartenumsatz. Ebenso hoch fällt die Gutschrift bei der American Express Green Card und der American Express Platinum Card aus. Die Punkte löst du im Anschluss gegen Geschenkgutscheine, Sachprämien, Spenden oder Einkaufsgutscheine ein.

Exklusiv sparen mit Cashback-Kreditkarten für ausgewählte Händler

Der Cashback einiger Kreditkarten ist an Kooperationspartner gebunden. Dazu zählen die DKB Cash Visa Kreditkarte, die Hanseatic Bank Genial Card und die Amazon VISA Kreditkarte. Hier gilt es, sich im Vorfeld ausreichend über die Bedingungen zu informieren.

Zählen deine Lieblingsshops zu den kooperierenden Geschäften, kann sich die Verwendung einer solchen Kreditkarte lohnen. Ein Benefit: Cashback-Kreditkarten für ausgewählte Händler locken mit bis zu 15 Prozent Cashback.

Spare an der Zapfsäule mit Kreditkarten-Tankbonus

Jeder von uns, der ein Auto oder ein Motorrad fährt, muss früher oder später tanken. Bei jedem deiner Besuche in der Tankstelle kannst du mit deiner Cashback-Kreditkarte bezahlen. So sicherst du dir ganz nebenbei lohnenswerte Rückvergütungen.

Neben der Santander BestCard Basic gilt die Amex BMW Card als besonders beliebt. Sie kann unabhängig von der Automarke genutzt werden und bietet einen Cashback ohne Limit. Kooperierende Tankstellen sind unter anderem

Aral

Westfalen AG

Jet

Total

Avia

Agip OMV

Shell.

Ohne Kosten, aber mit Vorteilen – kostenlose Kreditkarten, die zurückzahlen

Die Vorteile der Cashback-Kreditkarten reizen dich? Doch die Jahresgebühr schreckt dich ab? In Deutschland existieren empfehlenswerte kostenlose Cashback-Kreditkarten. Hier fällt keine Jahresgebühr an. Trotzdem profitierst du von dem Cackbackprogramm und erhältst Rückvergütungen auf Kartenumsätze.

Diese Cashback-Kreditkarten ohne Grundgebühr stehen zur Auswahl:

C24 Mastercard

Santander BestCard Basic

DKB Visa Card

Metro Kreditkarte

Payback American Express

Vivid Money VISA Debit.

Cashback-Kreditkarten inklusive Girokonto

Soll die Kreditkarte an ein Girokonto geknüpft sein, kannst du Cards wie die Vivid Money Kreditkarte beantragen. Diese kannst du bei Netflix, Tinder oder Spotify einsetzen. Pro Monat kannst du bis zu 100 Euro Cashback erzielen.

Ein monatliches Kreditlimit besteht nicht. Außerdem weist das Girokonto keinen Dispokredit auf. In der Folge ist keine Schufa-Prüfung bei der Beantragung der Karte notwendig. Deshalb ist die Vivid Kreditkarte für Nutzer interessant, die über einen negativen Schufa Score verfügen oder kein regelmäßiges Einkommen vorweisen können.

Markenspezifisch sparen: Cashback-Vorteile bei deinen Lieblingsmarken

Auf den ersten Blick mag es nachteilig erscheinen, dass manche Kreditkarten nur dann Cashback gewähren, wenn du bei einem Kooperationspartner einkaufst. In der Praxis muss dies jedoch nicht zwangsläufig negativ bewertet werden. Sind unter den Partnern Marken vertreten, bei denen du gerne und häufig einkaufst, kannst du guten Gewissens zu einer Cashback-Kreditkarte mit festen Kooperationspartnern greifen.

Bei der Hanseatic Bank erhältst du zum Beispiel die GenialCard, die renommierte Marken zu ihren Kooperationspartnern zählt. Den Einkauf bei Zalando, Tchibo oder Otto realisierst du mit deiner Kreditkarte und wirst mit Cashback belohnt.

Erwirbst du einen Gutschein, greift ein Preisvorteil von 10 Euro. Dieser wird nicht vom Kaufpreis abgezogen. Stattdessen erreicht dich ein 110-Euro-Gutschein, wenn du einen Gutschein in Höhe von 100 Euro bestellst.

Die TF Bank Mastercard Gold dagegen kooperiert mit Mietwagen-Anbietern und Reiseveranstaltern wie Booking.com. Die Rückvergütung bei Pauschalreisen kann bis zu 5 Prozent betragen. Liebäugelst du mit der nächsten Reise in ferne Länder, sparst du somit bares Geld.

Sicher & sparsam reisen mit Kreditkarten-Cashback & Reiseschutz

Manchmal geht alles ganz schnell: Du erkrankst auf Reisen und brichst dir einen Arm. Der Krankenhausaufenthalt kann kostspielig werden.

Doch keine Panik! Mit der passenden Kreditkarte wie der Hanseatic Bank Goldcard verfügst du über eine passende Versicherung – und sammelst zudem bei über 300 Partnern Cashback.

Die Amex Gold gewährt den Versicherungsschutz selbst dann, wenn du die Card nicht zum Bezahlen der Reise einsetzt. Sie deckt eine vorzeitige Rückreise in Höhe von 5.000 Euro ab.

Digitale Währung, echter Bonus – Krypto-Kreditkarten und ihre Cashback-Vorteile

Du hast noch nie von einer Krypto-Kreditkarte gehört? Dann wird es Zeit, dass du dich mit den praktischen Cards beschäftigst! Denn die Cashbackprogramme der Krypto-Kreditkarten fallen vorteilhaft aus.

Mit Ausnahme der Kreditkarte Vivid Money handelt es sich um Karten, mit deren Hilfe du in Kryptowährung bezahlst. Die Vivid Money dagegen ist dafür konzipiert worden, Summen in Kryptowährung anzusparen. Eine Bezahlung ist nicht möglich.

Beliebte Kreditkarten für Kryptowährungen sind folgende:

Wirex Card

Binance Visa Card

Crypto.com Card Ruby Steel

Crypto.com Card Midnight Blue

Plutus Card.

Luxus pur mit goldenen Kreditkarten und lukrativem Cashback

Goldcards halten zahlreiche Leistungen bereit und übertreffen das Angebot der Standardkarten. Dies gilt auch für Kreditkarten mit Cashback.

Mit der Miles-&-More-Goldcard sammelst du pro 2 Euro Kartenumsatz 1 Prämienmeile im Vielfliegerprogramm. Dein Vorteil: Mit den Meilen kannst du deine Reisestandards verbessern und unter anderem Flüge in der Business Class oder First Class buchen. Des Weiteren kannst du dir die Kartengebühr sparen oder weitere Prämien auszahlen lassen.

Die American Express Goldkarte kann ebenfalls zu Flug-Upgrades und Prämien führen. Pro 1 Euro Umsatz erhältst du hier 1 Bonuspunkt im Rahmen des Membership Rewards Programms.

Die Hanseatic Bank Goldcard wiederum gewährt dir 5 Prozent Cashback. Die Voraussetzung: Du buchst eine Reise über das Reiseportal der Hanseatic Bank. Gleichzeitig lockt die Karte mit satten Rabatten. Denn bei einem Einkauf bei Partnern wie Zalando oder Otto können Cashbacks bis zu 75 Prozent realisiert werden. So macht das Einkaufen doppelt so viel Freude.

Auch die Targobank VISA Gold, die Advanzia Mastercard Gold und die ICS Visa World Card Gold sind zu empfehlen. Bei der Targobank fällt der Cashback mit 1 Prozent am niedrigsten aus.

Bei der Verwendung der Advanzia Mastercard Gold und der ICS Visa World Card Gold sicherst du dir eine 5-Prozent-Reisegutschrift sowie einen 5-Prozent-Cashback bei der Buchung eines Mietwagens beziehungsweise 5-Prozent-Cashback über das ICS-Partnerportal “Urlaubsplus”.

Platin-Kreditkarten mit Cashback

Mit der American Express Platinum sammelst du einfach und bequem Bonuspunkte durch Cashback. Die Kreditkarte kannst du sowohl als Privatperson als auch als Business-Kunde nutzen. Im Rahmen des Membership Rewards Programms generierst du Punkte, die du später einlösen kannst. Doch aufgepasst: Bei Abhebungen gilt dies nicht. Außerdem greift der Cashback nur für Karteninhaber.

Mit der American Express Platinum für Privatkunden oder der American Express Platinum für Business-Kunden sicherst du dir spielend leicht Freiflüge, Upgrades in die Business- oder die First-Class oder Sachprämien.

Geschäftlich profitieren – Kreditkarten mit Rückvergütung für Unternehmer

Die Höhe der Rückvergütung steht bei Kreditkarten mit Cashback in Relation zu deinen Ausgaben. In der Folge profitieren auch Betriebe von dem Cashback-System. Fallen hohe Betriebsausgaben an, führt die Nutzung einer Cashback-Kreditkarte nämlich im Nu zu zahlreichen Annehmlichkeiten.

Zu empfehlen sind Business-Kreditkarten mit Cashback, die eine lohnenswerte Rückvergütung auf alle Kartenumsätze aufweisen. Dazu zählen

die Finom Kreditkarte

die American Express Gold Business Card

die Moss-Mastercard

die Metro FS Mastercard

die N26 Business

die N26 Metal Business.

Verwendest du die Finom Kreditkarte, erhältst du bis zu 0,3 Prozent. Die Amex Card dagegen überzeugt durch ein Cashback in Höhe von 0,4 Prozent. Gleiches gilt für die Moss Mastercard. Allerdings musst du in diesem Kontext mindestens 10.000 Euro über die Kreditkarte umsetzen. Alle anderen Cards sind an keine Mindestbeträge gebunden.

Die N26 Business Card weist die niedrigste Rückvergütung auf. Diese beträgt 0,1 Prozent. Bei der N26 Metal Business Card und der Metro FS Mastercard dagegen erhalten Gewerbetreibende einen Cashback in Höhe von 0,5 Prozent auf alle Kartenumsätze.

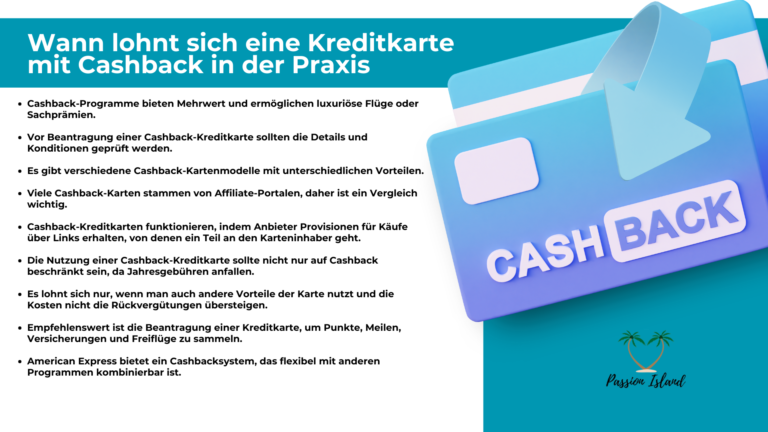

Wann sich eine Cashback-Kreditkarte wirklich lohnt

Keine Frage: Cashback-Programme liefern einen Mehrwert und Cashback-Kreditkarten können dir zu luxuriösen Flügen in einer höheren Preisklasse oder attraktiven Sachprämien verhelfen.

Eine Kreditkarte mit Cashback solltest du dennoch nicht beantragen, ohne einen Blick auf die Details zu werfen. Denn die Konditionen variieren. Auch die Kartenmodelle bieten unterschiedliche Möglichkeiten.

Die gute Nachricht: Du hast die Wahl! Beachte jedoch, dass viele Cards von Affiliate-Portalen stammen. Deswegen ist es von Bedeutung, das Leistungsangebot zu vergleichen.

Doch wie funktioniert eine Cashback-Kreditkarte überhaupt? Die Anbieter der Kreditkarte mit Rückvergütung kassieren für jeden deiner Käufe über einen Link eine Provision. Einen Teil der Provision erhältst du. So ergibt sich für beide Parteien ein Mehrwert.

Die Nutzung einer Kreditkarte sollte nicht allein auf dem Gedanken basieren, am Cashbackprogramm teilzunehmen. Da die Kreditkarten in der Regel mit einer Jahresgebühr einhergehen, lohnt sich die Verwendung nur, wenn du auch andere Vorteile der Card nutzen möchtest. Andernfalls könnte es passieren, dass du finanziell nicht von dem Programm profitierst – oder die laufenden Kosten den Wert der Rückvergütungen übersteigen.

Möchtest du eine Kreditkarte nutzen, um Punkte und Meilen zu sammeln, von Versicherungen zu profitieren und dir Freiflüge oder Upgrades zu sichern, kann sich die Beantragung einer der empfohlenen Kreditkarten demnach für dich lohnen.

Angebote wie das Cashbacksystem von American Express berücksichtigen den Kartenumsatz und lassen sich mit anderen Programmen kombinieren. So agierst du flexibel.

Die einzige kostenlose Amex Card ist die American Express Payback Kreditkarte. Sie löst keine fixen Kosten aus und der Cashback beträgt 0,5 Prozent. Die Payback-Punkte kannst du gegen Meilen eintauschen. Alternativ besteht die Möglichkeit, Geld zu erhalten.

Die kostenlose Card eignet sich für alle, die ihre Kreditkarte selten nutzen und keine monatlichen Gebühren einkalkulieren möchten. Jedoch solltest du im Hinterkopf behalten, dass die Rückvergütungen von deinem Kartenumsatz abhängen. Fällt der jährliche Umsatz gering aus, erhältst du kaum Cashback.

Andere Wege, Cashback zu genießen

In Deutschland setzen bisher wenige Menschen auf Kreditkarten. Dies hält dich jedoch keineswegs davon ab, an Cashbackprogrammen teilzunehmen. Denn der Markt bietet viele Alternativen zu den kostenlosen oder kostenpflichtigen Kreditkarten mit Rückvergütung.

So stellen unter anderem Handelsketten und Online-Portale Cashbackprogramme bereit. Häufig handelt es sich um Unternehmen aus der Fashion- oder Beauty-Branche oder um Dienstleistungsunternehmen.

Die Voraussetzung: Um die Cashback-Portale nutzen zu können, legst du ein Kundenkonto an. In diesem Zusammenhang gibst du sensible Daten preis. Jeder Kauf erfolgt über einen Affiliate-Link.

Hast du den Kauf abgeschlossen, wird dir der Cashback in deinem Kundenkonto angezeigt. Der Anbieter überweist dir das Geld auf dein Girokonto oder dein PayPal-Konto, das du zuvor hinterlegt hast.

Ein bekanntes Cashbackprogramm ist Payback. Bei jedem Einkauf zeigst du deine Payback-Karte vor und sammelst Punkte. Die Punkte löst du gegen Wertgutscheine oder Prämien ein. Du freust dich über kostenlose Produkte und Payback erhält Einsicht in dein individuelles Kaufverhalten. Somit tauschst du Waren gegen Kundeninformationen ein.

Im lokalen Einzelhandel besteht außerdem die Chance, Cashback ohne Kundenkarte zu erhalten. Dabei erscheint die Rückvergütung auf deinem Kassenbon. Der Kassenzettel enthält einen Code, der gescannt oder abfotografiert werden kann. Die Rückvergütung erreicht dich, nachdem du den Kassenbon innerhalb der Frist eingereicht hast.

FAQ

Welche Banken haben Cashback?

Zu den Banken, die Cashback-Kreditkarten anbieten, gehören zum Beispiel die Targobank, die Hanseatic Bank und Santander.

Wie funktioniert Cashback mit Kreditkarte?

Verwendest du eine Cashback-Kreditkarte, erhält der Anbieter eine Provision. Einen Teil der Provision tritt dieser an dich ab. So werden dir zum Beispiel Geld oder Punkte gutgeschrieben.

Was ist eine Cashback-Karte?

Bei einer Cashback-Karte handelt es sich um eine Kreditkarte, die eine Rückvergütung gewährt.

Das Fazit – Geld, Meilen oder Punkte sammeln mit der Cashback-Kreditkarte

Die Urlaubssaison rückt näher und du träumst von einem First-Class-Flug, einem luxuriösen Aufenthalt im Hilton und Ausflügen in einem eleganten Mietwagen? Kostenpflichtige Kreditkarten mit Cashback richten sich in erster Linie an Vielflieger, die mit Hilfe ihrer Card zahlreiche Vorteile wie Reiseversicherungen oder Mietwagenprämien genießen.

Nehmen die Kreditkartenbesitzer an einem Vielfliegerprogramm teil, sammeln sie außerdem Meilen und Punkte. Diese können gegen Freiflüge, Upgrades in die Business- oder die First-Class oder Sachprämien eingetauscht werden.

Doch viele Kreditkarten bieten einen weiteren Benefit: die Rückvergütung. Bezahlst du im Alltag mit Cashback-Karten wie der Amex Express Platinum Card, erhältst du pro Umsatz einen direkten oder indirekten Cashback. Auf diese Weise gelingt es dir, Geld, Meilen oder Punkte zu sammeln und Geld einzusparen.

Ob sich der Einsatz einer Cashback-Kreditkarte lohnt, muss im Einzelfall entschieden werden. Dafür vergleichst du die Angebote der verschiedenen Anbieter und stellst die Vor- und Nachteile gegenüber.

Ein geringes Risiko stellen kostenlose Kreditkarten mit Rückvergütung dar. Nutzt du ohnehin eine Kreditkarte oder planst einen häufigen Einsatz der Card, kannst du dich für eine kostenpflichtige Variante entscheiden.